Детские товары в 2017 году: обзор рынка

Игорь Бахарев

- Продолжается спад платежеспособности населения, на этом фоне люди переходят к сберегающей модели потребления. В онлайне это можно увидеть, изучая цифры продаж C2C-площадок.

- Импортозамещение не привело к массовому появлению конкурентоспособных российский брендов, но даже интернет-магазины стали развивать собственные торговые марки, следуя в данном случае за российскими офлайн сетями, где доля СТМ достигает 25 и более процентов и лидерами международной онлайн-торговли (так у Zalandо доля СТМ в продажах достигает 10-15%, а у Asos впечатляющие 40%)

- Все больший вес в детском e-commerce сегменте набирают омниканальные игроки и маркетплейсы, которые способны работать на долгосрочном горизонте планирования, где важна не только прибыль от каждой конкретной покупки, но и умение работать с Life Time Value покупателя, переходящего по мере взросления ребенка от одной категории товаров к другой. Таким образом, выигрывают именно крупные интернет-магазины, которые научились чутко отслеживать быстро меняющиеся потребительские предпочтения, оперировать с большим массивом данных о клиенте, предлагать выгодную цену, гарантировать сервис.

Весь рынок: цифры и тенденции

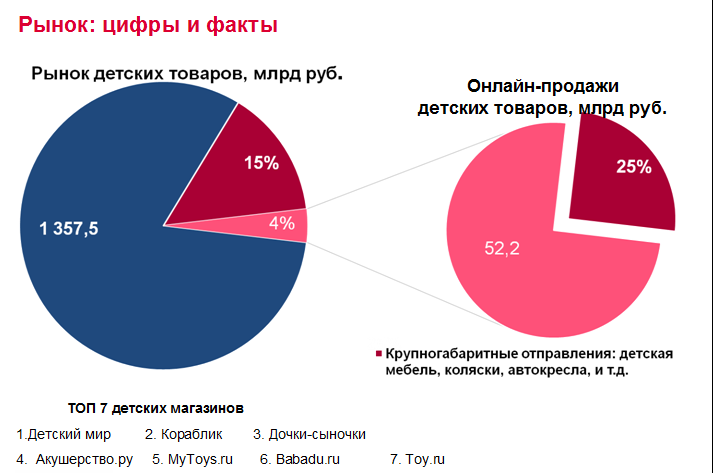

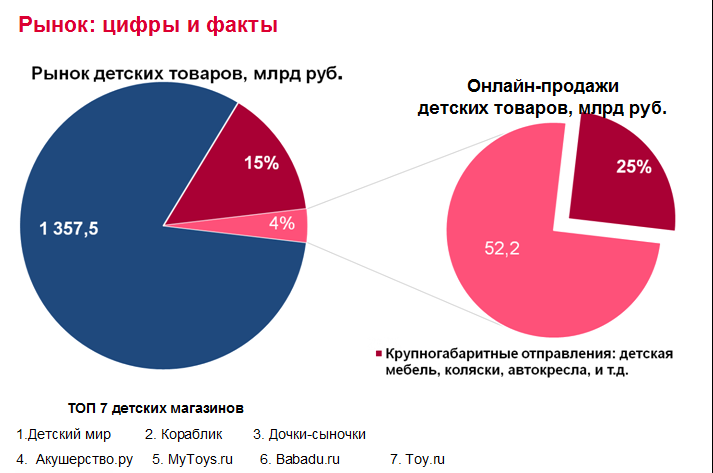

Весь рынок детских товаров в России составляет примерно 1 357,5 миллиарда рублей. Такие данные огласила на бизнес-завтраке UPGRADE "Детские товары online" директор по развитию сервисов B2C в России DPD | SPSR Мария Зайцева ссылаясь на исследование рынка DPD | SPSR, проведенное совместно с RBC и GFK.При подготовке к завтраку его организаторы провели опрос 40 представителей интернет-магазинов и брендов, торгующих товарами для детей в онлайне. Результаты опроса показали, что присутствующие оценивают рост оборота своей компании за 1-3 кварталы 2017 года в 39% (по сравнению с 1-3 кварталами 2016 года). При этом представители онлайн-бизнеса настроены с оптимизмом, предполагая, что в 2018 году рост оборота их бизнесов составит 50%.

Согласно последнему исследованию Ipsos Comcon, рост затрат на категорию увеличился в 2017 году на 6% к 2016 году. Покупательская активность растет, но очень медленно, нехотя, к предыдущему году она выросла всего на 1,55%.

Потребители в России ожидают, что кризисная ситуация может затянуться еще, как минимум, на 3-4 года. Причиной таких выводов становится не только новостной фон о состоянии отечественной экономики и о различных макропроцессах, но и личное финансовое состояние. Сейчас на свободные траты у населения остается только 15% доходов. При рассчитанном среднем доходе на душу населения в 31,5 тыс. рублей в месяц, производители товаров длительного спроса, в том числе и детских товаров, конкурируют за 4,7 тыс. рублей в месяц или 56 670 рублей в год.

В этой ситуации есть и свой плюс. Как отмечают разные исследователи, снижение реальных располагаемых доходов привело в сегмент покупателей, которые раньше вкладывали деньги в иные категории товаров, например, в DIY.

"В семье по-прежнему детские товары относятся к приоритетным расходам и лояльность к брендам на детском рынке максимально высока", - подтверждает директор по исследованиям детских рынков Ipsos Comcon Юлия Быченко. Впрочем, они считает, что даже в этой категории современного покупателя можно назвать бережливым. "В большинстве мамы стремятся найти товар по низкой цене. В зависимости от категории, мы замечаем перетекание потока покупателей в крупные сети в поиске лучших ценовых предложений, или поиске аналога среди нишевых брендов”– говорит эксперт.

Ещё один способ сэкономить – найти нужный товар в интернете. Ведущий аналитик РБК Исследования рынка Никита Глазков на XII Всероссийском Торговом Форуме «Поставщик детских товаров» заявил, что 38% покупателей выбирают онлайн за счет удобства, широты выбора и возможности сэкономить.

"Цены на одни и те же игрушки онлайн, как правило, ниже, чем офлайн, — примерно на 5%, поэтому покупки онлайн являются одной из форм экономии", — говорит генеральный директор NPD в России Мария Ванифатова.

Онлайн: цифры и игроки

Как заявляют в исследовательском агентстве NPD, за 8 месяцев 2017 года продажи игрушек в крупных интернет-магазинах выросли на 44% по сравнению с аналогичным периодом 2016 года. Только в августе 2017 года динамика продаж у крупных онлайн-игроков составила 59% по сравнению с августом 2016 года.По словам Зайцевой, на онлайн-торговлю в объеме этого рынка приходится 4%, что примерно соответствует соотношению в продажах у одного из крупнейших игроков этого рынка – магазина "Детский мир".

Напомним, что генеральный директор ПАО "Детский мир" Владимир Чирахов заявил, что доля продаж через интернет-канал у сети составляет примерно 5%.

Зайцева оценивает рост онлайн-торговли детскими товарами примерно в 20-25%. NPD, в свою очередь, прогнозирует, что по итогам 2017 года рост продаж игрушек в онлайне составит не менее 30% в стоимостном выражении.

"Если раньше через Интернет покупали дорогие и крупногабаритные конструкторы и велосипеды, игрушки для малышей (их заказывали сразу с подгузниками), то теперь на онлайн-площадках приобретают весь ассортимент игрушек”, — говорит Мария Ванифатова.

Интересно, что почти треть покупок, совершаемых онлайн, приходится на игрушки стоимостью от 3 тыс. рублей, это вдвое выше, чем на рынке в целом.

По оценке "РБК Исследования рынка", расходы на одежду и обувь в последнее время увеличиваются. В частности, на 67% в рублях подрос сегмент детской одежды и на 58% - сегмент обуви. Эксперты утверждают, что среди всех интернет-магазинов, лидерами по продаже детских товаров на осень 2017 года являются Aliexpress (59%), Ozon (27%), "Детский Мир" (23%), "Дочки-Сыночки" (18%). Зайцева выделяет 7 специализированных детских магазинов: "Детский мир", "Кораблик", "Дочки-сыночки", "Акушерство.ру", МyToys.ru, Babadu.ru, Toy.ru.

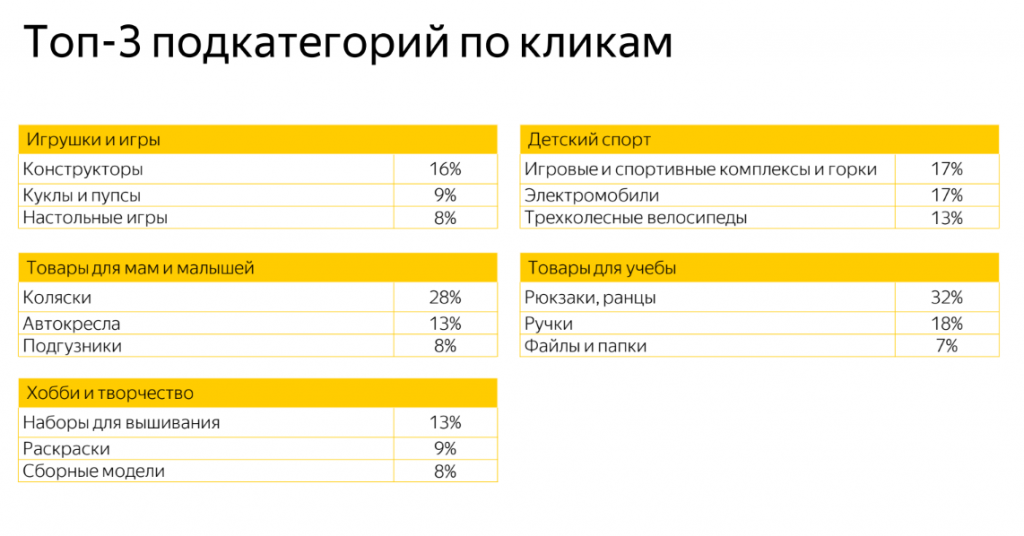

Данные "Яндекс.Маркета"

Руководитель отдела продаж "Яндекс.Маркета" Илья Коган рассказал о последних тенденциях в сегменте детских товаров на площадке. В 3 квартале 2017 года по сравнению с таким же периодом годичной давности наблюдается рост в 2,5 раза в категориях "игрушки и игры" и "гигиена полости рта". Прилично выросла категория "Детские треки и авторалли"."В то же время мы увидели, что категории, которые до этого демонстрировали рост, практически остались без изменений. Например, игровые наборы и фигурки какое-то время очень сильно росли, а сейчас почти не изменились за год", - говорит эксперт.

Что касается среднего чека, то он был очень не сбалансирован. В таких категориях, как "коляски" он сильно упал (-70%), а на кроватки и "детский спорт" средний чек вырос в разы (500% и 600% рост соответственно). "С одной стороны это может служить свидетельством того, что в каких-то категориях просто вырос ассортимент, в каких-то в сторону дешёвого ассортимента, в каких-то в сторону дорогого. Но кажется, что те вещи, которые до этого меньше покупали или меньше выбирали в интернете, типа кроваток и детского спорта, стали искать активнее", - считает Коган. Интересно, что снизился средний чек в недорогих покупках.

Вырос ассортимент в некоторых категориях. В частности, в конструкторах, колясках, игровых наборах, машинках и технике.

Отдельно Коган обращает внимание на изменение величины трафика и увеличение его конверсии.

Там, где карточки были собраны "руками", изменилась средняя ставка по трафику. В частности, в товарах для мам и малышей. "Ставка и так там была не маленькая, но ещё увеличилась, потому что магазины видят, что трафик конверсионный и вкладываются в эти категории больше, так как больше получают отдачу", - говорит Коган.

Вот как изменялся трафик по категориям:

Тренды наступающего сезона

Онлайн-рынок детских товаров имеет свои тенденции и тренды, часть из них характерны для всей интернет-торговли, часть пересекаются с тенденциями, отмечаемыми в офлайн-торговле детскими товарами. Что же наиболее характерно?Рост продаж в гипермаркетах

Детские товары – удачная категория, которую можно добавить в ассортимент почти любого магазина. В связи с этим, в последнее время продажи их растут не только в сетях но а в маркетплейсах. "Если посмотреть открытые источники того же Ozon, они отмечают, что категория детских товаров выросла у них на 40% по отношению к аналогичному периоду прошлого года. Отмечает рост и Юлмарт. Это говорит о том, что покупатель перемещается из омни магазинов и в маркетплейс, и категория там тоже растёт", - рассказывает Зайцева.Руководитель ГК «Дочки Сыночки» Александр Бондяшов и вовсе считает, что скоро гипермаркеты станут серьезными конкурентами и в этом сегменте рынка. «В городах-миллионниках не осталось местных сетей, всех задавили, эта тенденция продолжится», — заявляет он. По его подсчетам, игрушки занимают в среднем 600–800 кв. м площади крупного гипермаркета типа «Ашан» и «Глобус», в праздники эта цифра увеличивается до 2,5 тыс. кв. м.

Не все категории детских товаров, впрочем, одинаково хорошо "идут", часто сегмент зависит от обстоятельств. "Если мы заходим в "Ашан" или в "Кораблик", то видим секцию детских товаров, которая, в зависимости от сезонности или каких-либо гендерных праздников, вырастатет просто в разы по площади. Мы видим, что сильно растёт категория в таких магазинах, как H&M, Mango, GAP, что они предлагают очень активно категорию детских товаров наравне с женской и мужской одеждой", - отмечает Зайцева.

Ещё одна интересная тенденция, которую отмечает эксперт: все большее развитие получает модель продажи со склада поставщиков. "Это в большей степени, конечно, крупногабарит, потому что не все товары можно в том ассортименте, в котором хотелось бы продавать на сайте, хранить у себя, поэтому используется комбинированная модель", - полагает она.

Интересно, что некоторые крупные магазины, в свою очередь, разочаровались в этом сегменте. Например, "Ситилинк" начинал торговать детскими товарами, но потом был вынужден убрать эту категорию с полок.

По его словам, сейчас поднялись расценки на рекламу в интернете, SEO-оптимизация мало что даёт. Привлечение клиента стоит дорого, а средние чеки значительно снизились. Поэтому и идёт вытеснение мелких игроков крупными, у которых есть свои лояльные клиенты.

"Входить в рынок" следовало в в 2012 году, полагает Курышев. В то время это было новым трендом, конкурентов было немного. "Можно было купить недорогой движок и продвинуть его в ТОП Яндекса самостоятельно", - напоминает Курышев.

Возрастная динамика

Некоторые товары сегмента вырастают или проседают в продажах в зависимости от рождаемости детей в стране. Как говорит Глазков, из-за текущей высокой рождаемости, приоритетным направлением к 2020 году станет сегмент одежды для детей от 5 до 9 лет, прирост населения в этой возрастной группе составит 15,7%. В то время, как сегмент товаров для новорожденных может пострадать, ведь тенденция увеличения рождаемости снижается, к 2020 году прирост населения будет на 7,8% меньше чем в 2016 году.Еще один аспект этого тренда - сейчас снижается уровень детского возраста. "Мы это можем наблюдать по своим детям, которые быстро развиваются. Если раньше мы покупали игрушки до 14, до 15 лет, то сейчас до 10, дальше уходит всё в гаджеты. Дети уходят в эту систему, и какие-то кубики и настольные игры привлекают их меньше", - говорит Зайцева.

Наконец, важен и другой фактор. По подсчетам Росстата, начиная с третьего квартала 2016 года, рождаемость в России идет на убыль. По данным GfK, продажи для новорожденных снизились на 5% в тот же период, хотя падение могло быть и глубже. Впрочем, тот факт, что продажи упали не столь значительно, как можно было бы ожидать, говорит о том, что есть и другие факторы, которые влияют на покупательское поведение.

Осознанность покупки

Интересно, что родители сейчас практически не совершают спонтанных покупок, считает директор по развитию Choupette Анастасия Василькова. "Люди выбирают по стоимости, выбирают по соотношению цена и качество, сравнивают их, анализируют, и в связи с этим спонтанные покупки «больше не в моде»", - говорит эксперт.Российские покупатели все больше обращают внимание на то, кто и как производит товар, считают эксперты GFK. Они выбирают товары, которые соответствуют социальным установкам, ценностям. "Потребитель считает, что каждая покупка что-то о нем говорит. Ему важно осознавать, что он делает «правильные вещи» и ждет прозрачности от компаний, чтобы быть уверенным в своем выборе", - говорится в отчете компании.

Расчетливость покупателей

По данным "РБК Исследования рынка", 59% россиян при покупке детских товаров стремятся экономить за счет акций, скидок и распродаж, а 36% покупателей так или иначе обращают внимание на специальные ценовые предложения."Покупатели выжидают промо-активности, отслеживают её. Больше половины клиентов покупают именно в результате промо. Акции могут быть любые: "две вещи купил - одна в подарок", скидка, бесплатная доставка, дисконт", - перечисляет Зайцева.

"В eCommerce образца 2017 года произошел тектонический сдвиг. Потребительское поведение сильно трансформировалось, оно становится более рациональным, продуманным и спланированным. Люди обращают внимание на скидки и распродажи как никогда ранее, особенно за пределами Садового кольца Москвы. Скидки и распродажи стали одним из самых главных драйверов роста. И то, насколько ритейлеры научатся эффективно работать с ними, зависит их будущее. Буквально так: ты либо остаешься на рынке, либо уходишь, потому что не адаптировался к новым условиям", - заключает представитель компании e96 Дмитрий Иванов.

В GFK считают, что главная опасность ценовых войн в том, что прагматичный и экономный потребитель будет стремиться покупать только по скидке.

Антистресс-игрушки

Всё лето основным детским товаром рынка были спиннеры. "Вы видели бум, продажи за 4 недели выросли до небес, и также быстро спиннеры ушли с рынка. Производителям это даёт повод подумать о том, что нужно что-то интересное быстро создавать, менять товарную категорию, и это, собственно, даёт всплеск у молодёжи", - говорит Зайцева.Сейчас эксперты пытаются предсказать, что будет следующим источником хайпа на рынке детских игрушек. Руководитель товарного направления «Игрушки» "Юлмарта" Ксения Костерина говорит, что на данный момент в топе для детей школьного возраста находится такой раздел каталога, как робототехника, а для самых маленьких — раздел диапроекторов и диафильмов, где можно выбрать понравившиеся сказки и диапроектор и превратить комнату в интерактивный зал кинотеатра.

Так или иначе, что будет непонятно, при этом вкусы постоянно меняются. Если в прошлом люди активно покупали конструкторы-липучки, в этом сезоне они уступают место конструкторам на присосках.

Отечественный производитель

По оценкам Минпромторга, к 2020 году доля отечественных производителей в индустрии детских товаров должна достичь 65%. Как заявил министр промышленности и торговли Денис Мантуров, объем рынка детских товаров в России в прошлом году превысил 0,5 трлн рублей. В числе наиболее динамичных секторов отрасли – производство детской одежды, игрушки, книги, учебники, мебель, товары для детского творчества."Теперь покупатели лояльнее относятся к «своим» производителям и чаще обращают внимание на место производства. Здесь самые популярные торговые марки — это «Полесье», «Весна», «Мякиши», «Томик» и «Нордпласт»", - говорит Ксения Костерина ("Юлмарт")

Зайцева обращает внимание, что многие магазины начинают продавать свою продукцию, и это чаще отмечается в крупногабаритных категориях. По данным GFK, доля СТМ в «крупном габарите» составляет 30% (в натуральном выражении), т.е. можно сказать, что каждая третья коляска или автокресло - это СТМ какой-либо из сетей.

Крупногабарит

Вообще, доля крупногабаритных товаров в онлайн-сегменте растет. "Крупногабарит — история осознанного выбора, она требует решения и обмеров. Если мы ошиблись в какой-то одежде в размере, мы либо её передарим, либо оставим её на вырост. С детским шкафчиком все сложнее", - говорит Зайцева."Категория крупногабаритных товаров сейчас растет вместе с более многочисленным поколением малышей, рожденных в период активного прироста рождаемости. Эти детки подросли, и теперь им нужна следующая коляска или следующее автокресло", - говорят аналитики GFK.

По словам Зайцевой, доля крупногабарита на рынке составляет 15%. И здесь разница между онлайном и офлайном существенно, так как в сети доля таких покупок доходит до 25%. При этом, что важно, магазины должны понимать, что хотя работать с крупногабаритом сложнее и он не даёт такой маржи, как товары повседневного спроса, пользователи хотят получать сервис, который они получают, приобретая небольшие.

"Если у них сегодня нет папы дома, они хотят управлять ситуацией и перенести доставку или поменять ее адрес. Они хотят, чтобы им не доставили до подъезда, а принесли в квартиру и поставили в тот угол, который они для этого товара выбрали. Они хотят пользоваться и наличным, и безналичным вариантами оплаты, возможностью предоплаты на сайте. Их интересует возможность выбора и демонстрации товара. То есть это хотят наши покупатели, приобретая как подгузники, так и кроватку с коляской", - рассказывает Зайцева.

Что ждёт рынок

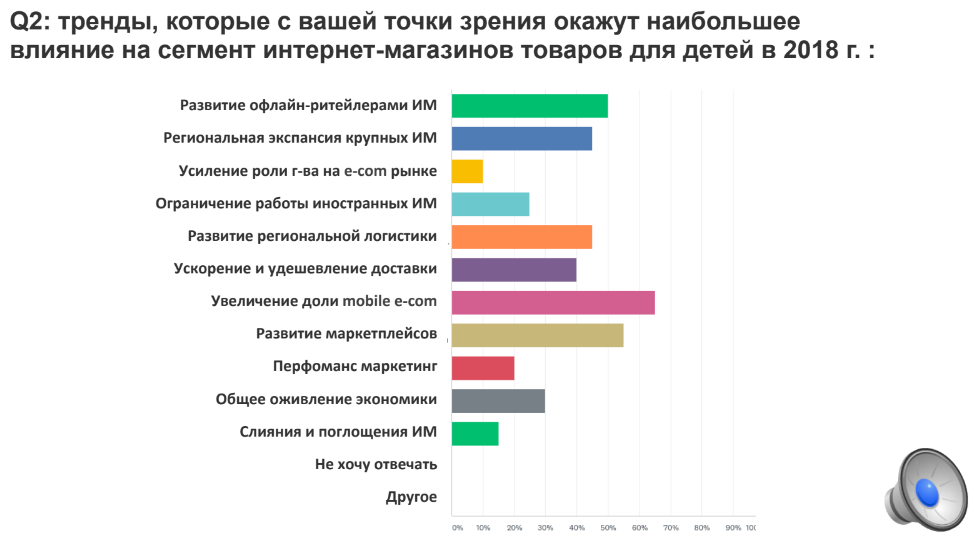

Большинство представителей компаний, присутствующих на бизнес-завтраке UPGRADE "Детские товары online" полагают, что в будущем останется 3-4 крупнейших игрока (офлайновая сеть с ИМ + маркетплейсы + кроссбордерный игрок). Они займут доминирующее положение и вытеснят малый и средний бизнес с рынка. Впрочем, возможен вариант, что 15-20 средних ИМ, брендов и дистрибьюторов всё-таки будет отрывать себе кусок и место под солнцем, воюя с "гигантами". Основными трендами, которые окажут наибольшее влияние на сегмент интернет-магазинов товаров для детей в 2018 году интернет-продавцы называют следующие:

Президент Ассоциации предприятий индустрии товаров и услуг для детей Антонина Цицулина убеждена, что рынок детских товаров в России будет меняться в ближайшие три года совершенно кардинально, в частности, с приходом крупных больших глобальных игроков, которые выйдут на рынок детских товаров. Это торговые сети и глобальные компании, например, Google, Sony.

Партнер Data Indight Федор Вирин полагает, что мыслить надо вообще в иных категориях.

Ко второй категории относятся примерно половина детских товаров, оценивает Вирин.

"Это разделение – это, в большой мере разделение на омниканальность, в котором можно выбирать и примерять и чистый онлайн, причем автоматизированный. Пока еще эти две группы пересекаются, однако окончательное их разделение уже не за горами. И вся брендированая и офлайновая розница это понимает, поэтому она "уползает" в эту эмоциональную часть, оставляя "рациональную" часть покупок автоматическим сервисам заказа, типа "кнопок" компании Amazon", - заявляет эксперт.

Подписаться на новости

Прочитаете,

когда вам будет удобно

Свежий дайджест из мира

eCommerce у вас в почте

Напишите нам

Напишите нам