Борис Овчинников: "Мы не ожидали такого роста рынка, никто не ожидал"

Игорь Бахарев

Рост подкрался незаметно

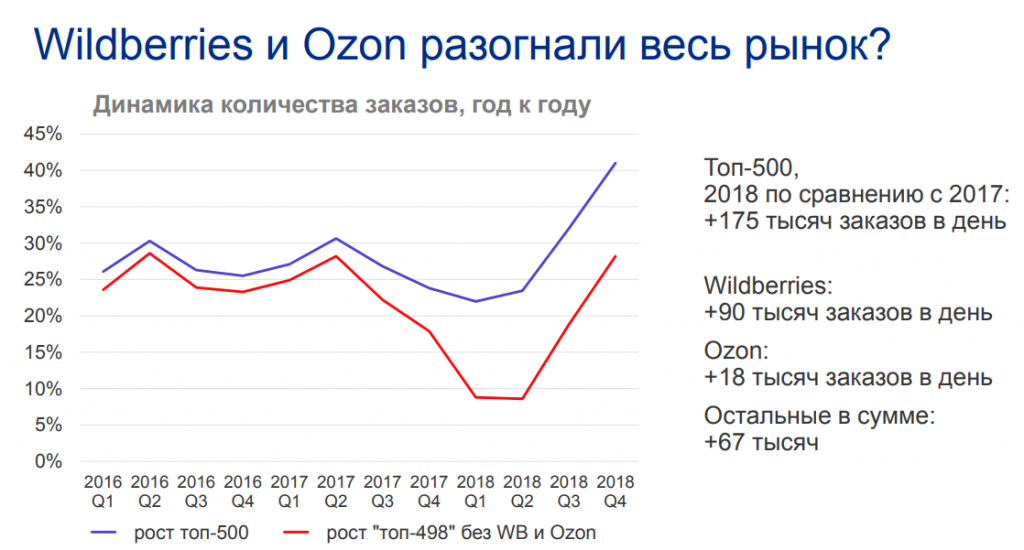

Есть традиционное мнение, что чем больше рынок, тем темпы его роста медленнее. Однако в последнее время эта истина не работает: рынок растёт очень бстро. Ситуация, которая сложилась в российском eCommerce в конце 2018 года очень похожа на то, что творилось в начале 2015.По самым свежим оценкам, 2018 год стал для российского eСommerce лучшим по темпам роста за пять лет. Если считать по 500 крупнейшим интернет-магазинам, то количество заказов за год выросло почти на 30%. Для сравнения: рост в 2017 году был на 25%, в предыдущие годы - лишь на 17%.

Если посмотреть на квартальные цифры, то увидим удивительную картину. До этого момента рост примерно соответствовал прогнозируемому, а, начиная с 3 квартала он невероятно ускорился.

Мы не ожидали такого роста рынка, никто не ожидал. У нас были осторожные пессимистичные оценки на 4 квартал, однако внезапно количество заказов в интернет-магазинах выросло на 40%. Такими темпами российский рынок eСommerce рос в начале 10 годов и все давно от этого отвыкли.

Пора признать: что-то происходит. По первым цифрам 2019 года, рынок продолжает расти примерно с той же скоростью, что и перед новым годом. Однозначного ответа, что случилось, конечно, нет. Ведь жизнь рынка определяется поведением тысяч магазинов и, что главное, десятками миллионов покупателей.

Возможные причины роста

Может, это и не очень убедительное объяснение, но, на мой взгляд, речь идет о том, что произошел некоторый качественный скачок. Российские покупатели – не все, но многие – давно знают, что можно покупать в интернете, давно получили первый опыт. Но до последнего времени интернет-площадка все ещё оставалась альтернативной опцией из раздела «да, можно купить в интернете, пойду, посмотрю, вдруг там дешевле и проще, а не понравится - уйду в традиционный магазин».Однако все эти годы опыт онлайн-покупок копился – причём чаще положительный, чем отрицательный. И по мере того, как такой опыт получал не только ты, но и все твои родственники, друзья, знакомые, по мере этого происходило переключение на другую идею: "мне надо что-то купить – я в первую очередь заказываю в интернете". Количество перешло в качество.

Есть ощущение, и его невозможно, на мой взгляд, проверить и перевести в точные цифры, что именно в 2018 году этот переход случился одновременно у достаточно большого количества людей. Тут речь идёт не о том, что люди принимают осознанное решение «отныне я в первую очередь буду пробовать покупать в интернете». Это, скорее, бессознательная установка, которая срабатывает в тысячах конкретных кейсов, когда надо что-то купить. И это кумулятивный эффект: если такая установка появилась у значительного числа людей в вашем окружении, то резко увеличивается вероятность того, что у вас она тоже появится.

Есть ещё один интересный фактор, который, впрочем, достаточно опасен для рынка. Крупные игроки начали активнее вкладываться в продвижение и наращивание своих продаж, в том числе в силу того, что они до этого на протяжении 2017 года и начала 2018 подготовились к этому с точки зрения развития инфраструктуры.

А дальше замкнутый круг: компании активнее вкладываются в продажи, рост рынка ускоряется, в борьбе за долю компании вкладываются еще активнее, усиливается конкуренция по ценам, цены становятся еще привлекательнее, увеличивается вероятность того, что люди пойдут за покупками в онлайн, рынок растёт, на это вновь реагируют компании, и так далее.

Wildberries и Ozon разогнали рынок

Говоря про крупных игроков, есть еще одна очень важная существенная особенность статистики прошлого года. Когда мы прошлой осенью пытались оценивать рынок, то говорили про то, что рост на нем есть, но он почти целиком – на 2/3 – забирается двумя крупными интернет-магазинами: Wildberries и Ozon.Это, кстати, хорошо стыкуется с идеей превращения онлайн-покупок в повседневность, обыденность. У этих магазинов самый большой ассортимент, они в первую очередь являются кандидатами на роль, прошу прощения, "российского Amazon". Ведь что такое Amazon.com? Это адрес, который возникает в голове у среднего американского или европейского покупателя, когда он хочет что-то найти, купить в интернете.

Понятно, что в России еще пока никто на эту роль не подходит. Даже в период своего рассвета "Яндекс.маркет" не справлялся с этой задачей. Сейчас, на мой взгляд, - что подкрепляется некоторыми цифрами исследований – в первую очередь кандидатами на эту роль, являются именно Ozon и Wildberries.

Во втором квартале прошлого года эти лидеры начали расти гораздо быстрее, чем до этого. Остальной рынок, если посмотреть на красную кривую, увеличивался грустно, на уровне 10% в год.

В третьем квартале ситуация стала меняться, в 4-ом мы уже видим картинку, когда Озон и Wildberries растут по-прежнему темпами в районе +80% к прошлому году. Но при этом и остальной рынок растет не хуже, чем рос в 2017 году и ранее.

Когда мы оценивали этот график в первый раз, то говорили, что рынок растет исключительно за счет двух игроков. Сейчас эту картинку в какой-то степени можно интерпретировать как то, что Ozon и Wildberries своей активностью, своим активным привлечением пользователей к более частым онлайн-покупкам, разогрели весь рынок и подтолкнули рост многих других игроков. Даже в сегментах, где они сами не представлены или представлены слабо, например, в сегменте интернет-аптек, 4-ый квартал 2018 года тоже был фантастическим, с ростом почти на 90% к 4-му кварталу 2017 года.

Динамика рынка

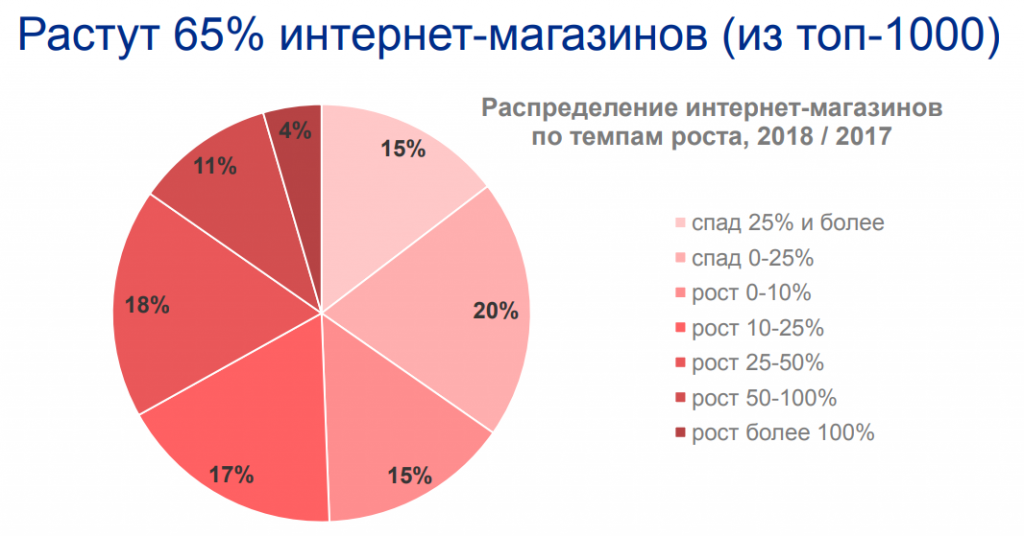

Если мы говорим об измерении динамики рынка, то в первую очередь вспоминаем рост числа заказов. Это универсальная метрика. Примерно у трети игроков из топ-1000 интернет-магазинов в 18 году была отрицательная динамика. С другой стороны, примерно треть растет со скоростью рынка, то есть около 20% или быстрее, в том числе есть немало примеров роста и в 1,5 раза и более, чем в 2 раза.Так что на самом деле, если возвращаться в предыдущему слайду и смотреть на динамику красной кривой без учета Wildberries и Озона, то там рост от 10 до 20 с небольшим процентов, что очень много.

Лукавая цифра среднего чека

Теперь посмотрим, что происходит со средним чеком, как меняется средняя стоимость покупки. Тут, на самом деле, картинка неоднозначная. В целом по рынку средний чек сократился за год на 7%, съев таким образом, грубо говоря, четверть прироста количества заказов. Если смотреть только на эту динамику, то выглядит, вроде, все грустно, пессимистично. Но на самом деле надо понимать, почему именно снижается средний чек.Если взять один конкретный магазин, то с вероятностью примерно 60%, у него средний чек в прошлом году увеличился по сравнению с 2017-м. Часто увеличение было совсем небольшим, медианный рост даже меньше уровня инфляции, плюс 2%, но тем не менее.

Но, если дальше посмотреть, мы видим, что почти в каждой товарной категории быстрее рынка, быстрее конкурентов растут те, у кого чек маленький. Вот, например, Wildberries – игрок с едва ли не с самым маленьким средним чеком в сегменте одежды и обуви. "Детский мир" – один из магазинов с самым маленьким чеком в сегменте детских товаров. На рынке в сегменте доставки продуктов питания сейчас есть активный новичок - "Перекресток". У него средний чек меньше, чем у старожилов вроде "Утконоса" или "Азбуки вкуса". Естественно, он при этом растет быстрее, просто в силу того, что он новый.

Кроме того, есть еще и фактор, работающий на статистику по рынку в целом. Дело в том, что сейчас быстрее всего у нас растут сегменты с низким средним чеком. А за счет чего растет рынок? Если раньше рост был за счет притока новых покупателей, то теперь за счет того, что увеличивается частота покупок. Просто сейчас люди делают онлайн-заказ не 2 раза в год, а раз в месяц. А кто-то даже раз в неделю.

Естественно, что этот рост частоты покупок сочетается с тем, что люди совершают более дешевые покупки. Ну они не могут покупать стиральную машину или айфон раз в месяц. А продукты питания - могут. Заказывать лекарства по дороге в аптеку, чтобы его получить на 20 рублей дешевле, чем они бы его купили, просто зайдя в аптеку. И так далее. Иными словами, основной рост рынка приходится на сегменты с небольшим средним чеком, это тоже влияет на статистику по рынку в целом.

Что день грядущий нам готовит

Немного про то, что можно ожидать дальше. Рассмотрим по пунктам.Рост. Сейчас мы видим, что продолжится рост на уровне 30% в годовом выражении. У меня нет ответа на вопрос, станет ли такой рост новой нормой или это просто какой-то временный всплеск, который достаточно быстро исчерпается. Могу честно признать, что текущие темпы роста сильно расходятся в лучшую сторону и с нашими прогнозами, и с заявлениями остальных экспертов.

Да, мы часто слышим от аналитиков, что «рынок электронной торговли вырастет в 3 раза за 5 лет». И понимаем, что это означает рост в среднем в год на 25%. А сейчас рынок растет быстрее, по крайней мере, если говорить в терминах заказов, деньги - это всё-таки немножко другая история.

Риски. Такой быстрый рост – это одновременно и растущий риск того, что в какой-то момент рынок начнет тормозиться из-за физического недостатка инфраструктурных возможностей у магазинов и логистов. Они, вроде, закладывались на рост, но явно не такой быстрый. Поэтому существует риск, что отдельные игроки из топа рухнут под финансовой тяжестью борьбы за долю рынка, когда часто продажи, по сути, ведутся в убыток. Это относится не ко всем игрокам, но к некоторым.

Изменения в поведении потребителей. Обязательно надо сказать про структурные изменения поведения пользователей, из которых, наверное, уже можно делать некоторые конкретные выводы для конкретного магазина. В последнее время мы видим рост доли предоплаченных заказов в среднем с 22% до 27%. Если год назад, скажем, нормой была доля 10-15%, то сейчас уже в районе 20%.

Также мы наблюдаем рост доли самовывоза и, соответственно, сокращение доли заказов, которые доставляются до клиента.

Логистика. Логистические компании уже откликнулись на тренд роста самовывоза. Число пунктов выдачи заказов постоянно растёт, причём не только в Москве, но и в регионах. Плюс, пошло массовое развитие сетей постаматов. Это пока еще скорее экзотика, но тем не менее тренд есть. Тем более, что сейчас начинается история про установку постаматов и в подъездах жилых многоквартирных домов. Этот рынок быстро растёт. Думаем, что в некоторых районах Москвы и Петербурга через несколько лет пункты выдачи заказов появятся не только в каждом дворе, но и в каждом подъезде.

Тут все взаимосвязано, очень трудно выделить, что причина, а что следствие. Сети пунктов выдачи заказов растут быстрее, потому что так покупателям удобнее и дешевле. Или наоборот, покупатели позитивно реагируют на вложение в развитие сетей пунктов выдачи заказов. И заказывают в них чаще. В итоге, это вполне может вылиться в то, что успешнее других будут развиваться интернет-магазины с собственными сетями пунктов выдачи заказов.

Наверное, здесь еще сказывается и то, что в России курьерская доставка не может развиваться на европейском уровне. Большинство россиян живут в городах с очень плотной застройкой по сравнению се европейскими или американскими стандартами. Есть большая проблема с тем, чтобы припарковать машину курьера, пробки и т.д. Кроме того, есть еще и колоссальная проблема доверия. В России нельзя оставить заказ просто под дверью, надо дать клиенту расписаться и получить деньги. Поэтому курьерская доставка в России, к сожалению, не может быть удобной.

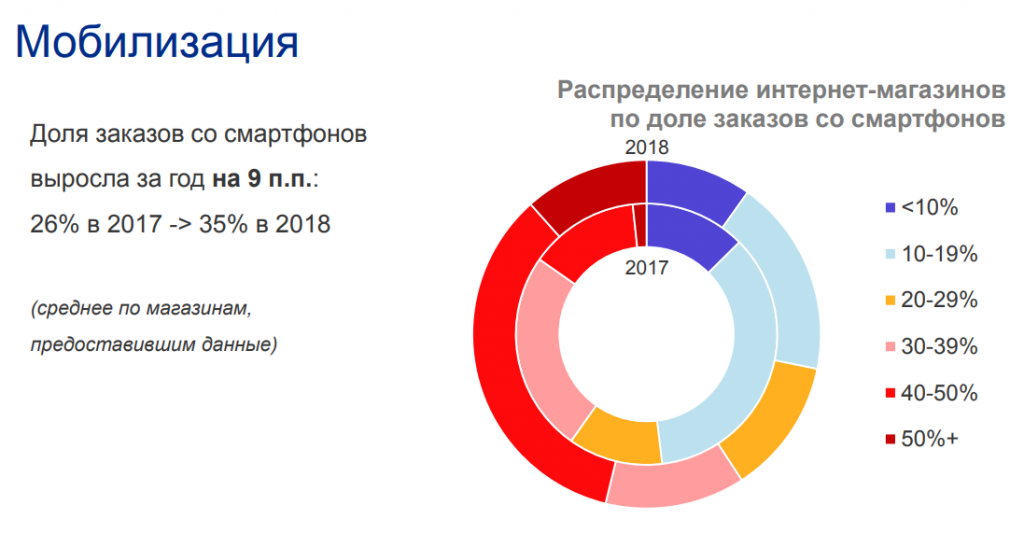

Мобайл. Еще один очевидный тренд – рост доли мобильных заказов. Мы увидели рост доли заказов со смартфонов на 9 процентных пунктов в 18 году относительно 17-го. Если в 17 году доля мобильных заказов 40% была экзотикой, то в 18 году это стало достаточно частой историей по крайне мере, если говорить про крупные и быстро растущие интернет-магазины.

При этом, когда мы говорим именно про мобильный трафик, то там все не так линейно. Есть большой браузерный мобильный трафик. У многих интернет-магазинов он составляет больше половины. Но это трафик с очень плохим уровнем конверсии. Есть исключения, но в большинстве случаев конверсия мобильного браузерного трафика в 2-3 раза ниже, чем у десктопов.

Наверное, в первую очередь потому, что люди заходят на сайт интернет-магазина с мобильного устройства не для того, чтобы купить, а по другим причинам. Или для того, чтобы начать свой выбор или они уже сделали заказ, а теперь хотят понять, что с его доставкой, или найти, где пункт выдачи заказов, в котором они будут получать товар. Но не для того, чтобы купить.

Но есть другая часть истории – мобильные приложения. Люди не очень охотно ставят приложения интернет-магазинов, это очень сильно зависит то того, насколько лояльна аудитория конкретного магазина к бренду, и какова частотность покупок в этой категории. Однако те, кто приложение всё-таки поставил, генерируют конверсию в разы лучше, чем сайт, потому что это наиболее активные лояльные покупатели.

Конечно, говоря про мобильную тему, надо учитывать, что средний чек при заказе со смартфонов в среднем примерно на 14% ниже, чем на десктопных устройствах для того же самого магазина.

Источники трафика. По-прежнему основным источником трафика для интернет-магазинов остается органический поисковый трафик. В среднем это чуть более половины переходов. Если мы посмотрим на магазины за пределами топ-100, то у большинства из них эта доля будет 70% и больше.

Второй по объему источник переходов – прямой трафик на сайт, когда адрес набирается руками или, может, из закладок. Обе эти категории растут: и поисковый и прямой трафик. Это следует, как из наших оценок, так и из данных сервиса SimilarWeb за весь 2018 год.

Доля других источников трафика в 2018 году заметно сократилась.

Резюмируя

Очевидно, что рынок будет расти дальше. Вопрос, с какой скоростью. Как ни странно, это непонятно. Будет продолжаться концентрация рынка, крупные игроки будут расти быстрее среднего. Наверное, можно еще отметить такой тренд как нарастающее разделение онлайн-покупок на два разных мира, две разных модели поведения.С одной стороны, это утилитарная функция, когда мне надо что-то быстро купить, и я понимаю, что в интернете это найти и заказать проще, дешевле и привычнее, чем в офлайне. С другой стороны - это онлайн-шопинг в изначальном смысле слова «шопинг», как некоторого развлечения и источника позитивных эмоций. Здесь уже есть место для куда большего количества игроков, для тысяч нишевых проектов, в том числе здесь есть потенциал для куда большей маржинальноси.

Некоторые эксперты сравнивают Россию с США, говоря, что мы отстаём от Америки, поэтому стоит следить за тем, как там развивается рынок, чтобы понять, что будет здесь через несколько лет. На самом деле, это не так. У нас во многом принципиально другой рынок, поэтому нельзя протянуть прямую параллель. В Америке иная ситуация с доставкой, там есть Amazon, как один доминирующий игрок, это очень сильно влияет и на повеление покупателей, и на то, как устроен онлайн-бизнес у практически любого продавца. Так что на американский опыт полезно смотреть, но нельзя принимать это как данность.

В России есть сегменты, которые с большой вероятностью никогда не дойдут до нынешнего уровня развития американского рынка. Есть сегменты, которые способны американский рынок опередить, и уже опережают. Видимо, можно говорить о том, что такое явление как заказ лекарств с последующим их самовывозом, это такая российская фишка, которая в России развита куда сильнее, чем на большинстве рынков. На самом деле пример не единственный, но, может, самый яркий.

Подписаться на новости

Прочитаете,

когда вам будет удобно

Свежий дайджест из мира

eCommerce у вас в почте

Напишите нам

Напишите нам