Российский eCommerce и eGrocery в 2019 году: аналитика JP Morgan

Игорь Бахарев

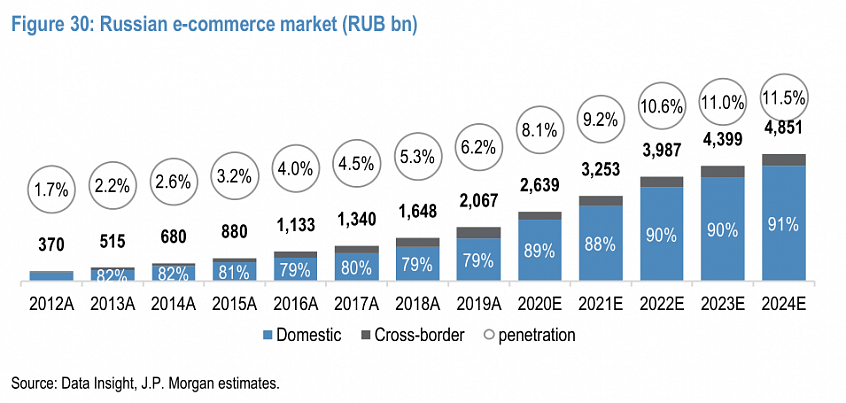

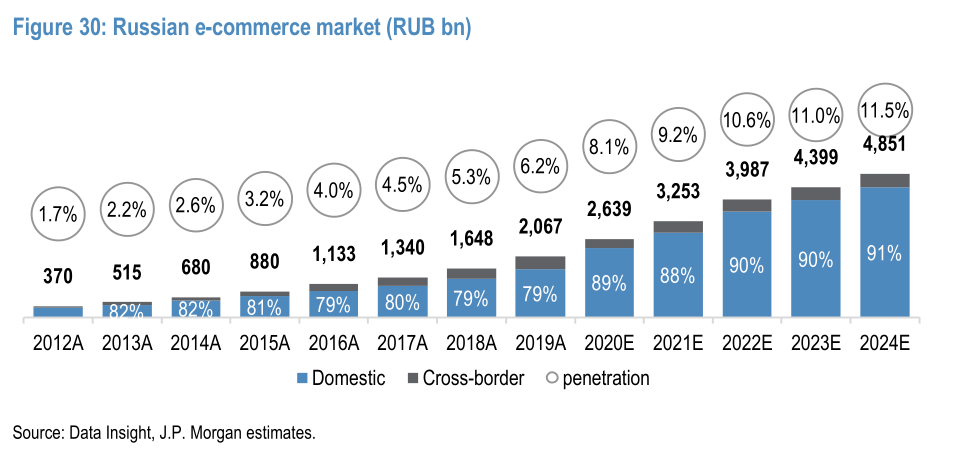

Аналитики JP Morgan не исключают, что годовой объем рынка электронной коммерции достиг 2,07 трлн руб. При этом доля интернет-продаж в общем объеме розничной торговли в стране за последние пять лет, как минимум, удвоилась и составила в 2019 году 6%. Это пока еще значительно меньше, чем показатели некоторых других стран. К примеру, в Китае на онлайн-торговлю приходится 37% от общего оборота ритейла, в Великобритании - 22%, в США - 11%.

Для России характерна высокая степень расположенности потребителей к покупкам в интернете, в результате чего растет их частота. Это обусловлено как хорошим уровнем сервиса, так и развитием логистики последней мили. На смену потребителям старшего поколения приходит молодежь, готовая покупать онлайн, отчего меняется возрастная структура аудитории, и соответственно интернет-торговля получает дополнительный мощный импульс для развития.

В JP Morgan Cazenove прогнозируют годовой рост онлайн-продаж в России на 19% в 2019-2024 гг., причем проникновение в результате составит 11,5%. Единственным тормозящим фактором может стать недостаточность инвестиций в сектор.

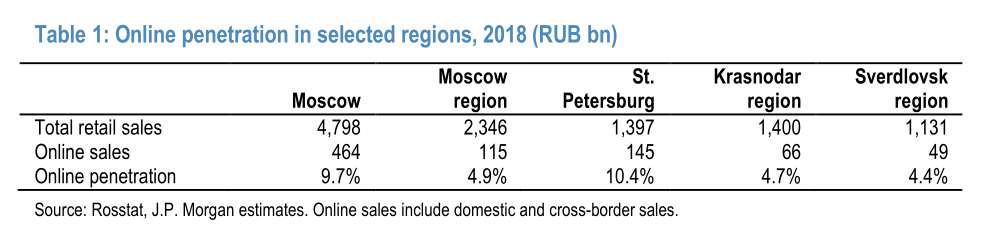

Наибольшее развитие электронной торговли наблюдается в двух столицах. Только на долю Москвы в 2018 году приходилась треть всех онлайн-продаж в России. Если добавить к этому продажи в МО, Санкт-Петербурге и Ленинградской области, то на их долю придется половина всего объема электронной торговли в стране.

При этом в регионах в России проникновение онлайн-торговли значительно ниже - в среднем примерно 5%. А в некоторых районах страны оно не достигает и 1%. Таким образом, у российских регионов имеется немалый потенциал развития, однако аналитики считают, что отдача от региональной экспансии может быть ниже для многих участников рынка из-за недостаточности логистической инфраструктуры.

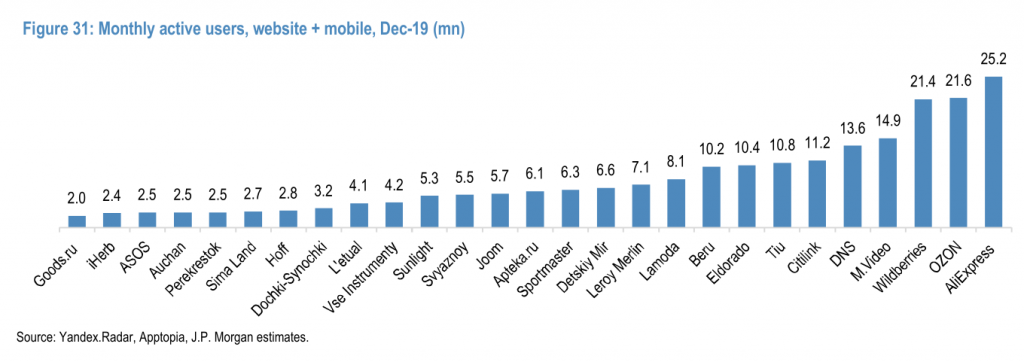

В России завоевывают популярность отечественные мультиканальные платформы. Несмотря на то, что, по Apptopia за январь 2020 года, приложением для покупок №1 была AliExpress (6,9 млн активных пользователей ежемесячно), российские игроки стремительно догоняют китайского конкурента. Ежемесячная аудитория Wildberries и Озон выросла с 2016 года в 3,0 и в 2,6 раза соответственно, благодаря разработке собственных продающих приложений. Общее число пользователей (мобильных и декстопных) этих компаний в конце 2019 года было лишь на 15% ниже, чем у AliExpress.

В российской eСommerce доминируют категории БтиЭ и одежды. В 2018 году на их долю пришлось свыше 50% онлайн-покупок россиян - как внутренних, так и трансграничных. При этом, если бытовая техника и электроника всегда были популярны при покупках в интернете, то одежда показала значительный рост: до 23% в 2018 году против 13% в 2013 году. А вот доля автозапчастей и мебели за этот период практически не изменилась.

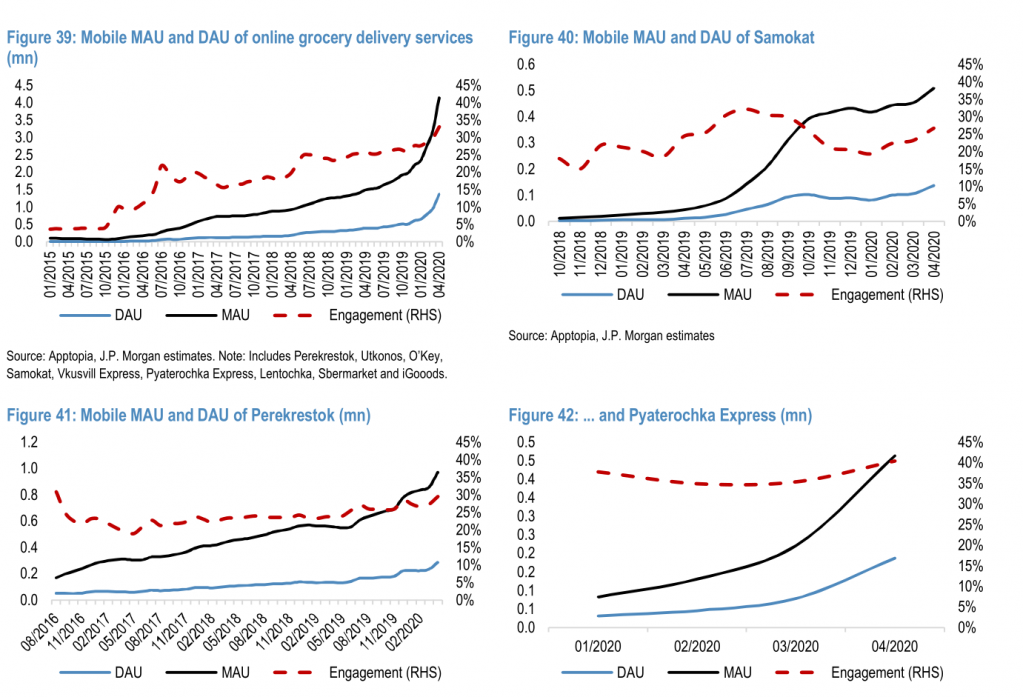

Как и ожидалось, в апреле увеличился спрос на онлайн-услуги на фоне карантинных мер из-за эпидемии COVID-19, и наиболее высокий рост показала посещаемость интернет-магазинов - 4,1 млн пользователей. Так в апреле рост составил 30% по отношению к марту, а в марте - 17% по отношению к февралю. Ключевым фактором здесь стала доставка товаров повседневного спроса, в то время как в некоторых других категориях продажи, напротив, снизились.

FMCG и eGrocery

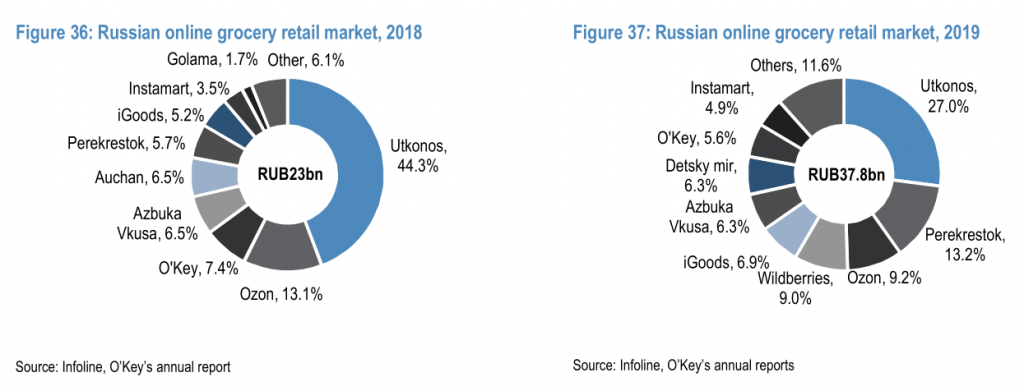

Ведущие игроки рынка eGrocery "Перекресток-онлайн", "Пятерочка Экспресс", iGooods и "Сбермаркет" за последние месяцы с огромной скоростью расширяют аудитории. Несмотря на то, что взрывной рост спроса на доставку продуктов связан с самоизоляцией и поэтому носит временный характер, аналитики JP Morgan Cazenove прогнозируют дальнейший рост проникновения услуги и продаж в категории, поскольку потребители смогли оценить по достоинству удобство доставки продуктов на дом.Онлайн-продажи FMCG растут с низкой базы. По данным Infoline, российский продуктовый онлайн-рынок достиг 38 млрд руб. в 2019 году (рост на 64% год к году). Доля интернет-продаж в общем объеме рынка товаров повседневного спроса по-прежнему составляет 0,24%, а значит, имеется возможность значительного роста для широкого круга игроков. Учитывая небольшой объем, онлайн-рынок продуктов питания в России остается относительно фрагментированным. В 2019 году лидером по продажам в сегменте оставался "Утконос" (примерно 27% онлайн-рынка продуктов), а на ТОП-5 игроков пришлось около 2/3 всех продаж в денежном выражении.

Дальнейшее развитие онлайн-торговли продуктами может быть частично обусловлено появлением новых игроков, таких как "Пятерочка Экспресс", "Ленточка" и "Вкусвилл Экспресс" и др. Эти онлайн-службы доставки лидирующих продовольственных торговых сетей были развернуты в начале 2020 года и к середине апреля смогли накопить 0,7 млн. ежемесячных пользователей.

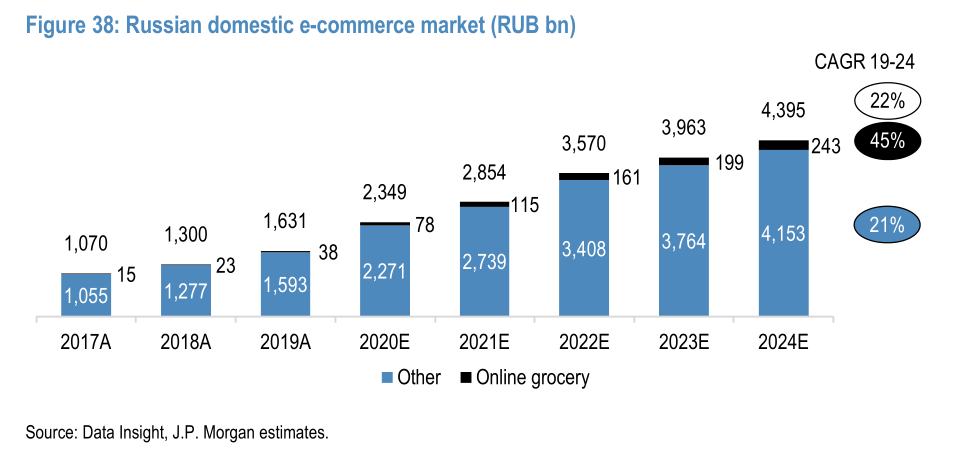

Аналитики также подчеркивают вклад мультикатегорийных платформ электронной коммерции (Wildberries, Ozon, "Беру!"), также предлагающих доставку продуктов, и двукратного роста продуктового онлайн-рынка в нынешнем году - до 0,5% от общего объема продаж в сегменте. В JP Morgan Cazenove считают, что рост российского онлайн-рынка FMCG может составить 45% в 2019-2024 годах - против 22% роста всего рынка электронной коммерции в стране (за исключением трансграничных покупок). Доля продаж продуктов может превысить к концу 2020 года 3% от общего объема онлайн-продаж в России.

Подписаться на новости

Прочитаете,

когда вам будет удобно

Свежий дайджест из мира

eCommerce у вас в почте

Напишите нам

Напишите нам